【事項名稱】發(fā)票票種核定

【事項描述(申請條件)】納稅人辦理稅務登記后需領用發(fā)票的,向主管稅務機關申請辦理發(fā)票領用手續(xù)。主管稅務機關根據(jù)納稅人的經(jīng)營范圍和規(guī)模,確認領用發(fā)票的種類、數(shù)量、開票限額等事宜。

已辦理發(fā)票票種核定的納稅人,當前領用發(fā)票的種類、數(shù)量或者開票限額不能滿足經(jīng)營需要的,可以向主管稅務機關提出調(diào)整。

【辦理資料】

?

序號 |

材料名稱 |

數(shù)量 |

備注 |

1 |

《納稅人領用發(fā)票票種核定表》 |

1 份 |

無 |

2 |

加載統(tǒng)一社會信用代碼的營業(yè)執(zhí)照(或稅務登記證、組織機構代碼證等)原件 |

查驗后退回,已實行實名辦稅的納稅人可取消報送 |

|

3 |

經(jīng)辦人身份證件原件 |

查驗后退回 |

?【辦理地點(受理機構)】主管稅務機關辦稅服務廳(場所)https://12366.chinatax.gov.cn/bsfw/bsdt/;

國家稅務總局天津市電子稅務局https://etax.tianjin.chinatax.gov.cn/apps/view/login.html,點擊進入“我要辦稅”。

【收費標準】不收費

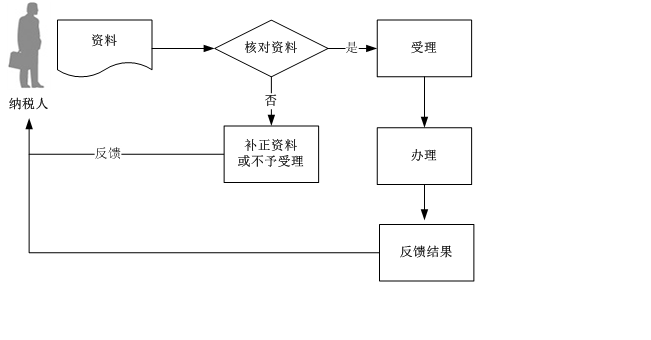

【辦理流程】

?

?

【辦理時間】撥打12366查詢。

【辦理時限】5個工作日內(nèi)辦結;本事項辦結時限不包含增值稅專用發(fā)票(增值稅稅控系統(tǒng))最高開票限額審批環(huán)節(jié)時限。

【聯(lián)系電話】撥打12366查詢。

【辦理結果】辦稅服務廳接收到相關責任部門反饋后,1個工作日內(nèi)通知納稅人領取辦理結果,制作并發(fā)放《稅務事項通知書》(發(fā)票票種核定通知)和《發(fā)票領用簿》;電子稅務局辦理的,將辦理結果通過電子稅務局反饋給納稅人。

【納稅人注意事項】

1.納稅人對報送材料的真實性和合法性承擔責任。

2.?稅務機關提供“最多跑一次”服務。納稅人在資料完整且符合法定受理條件的前提下,最多只需要到稅務機關跑一次。

3.?納稅人使用符合電子簽名法規(guī)定條件的電子簽名,與手寫簽名或者蓋章具有同等法律效力。

4.?經(jīng)過實名信息驗證的辦稅人員,不再提供登記證件和身份證件復印件等資料。

5.?領用增值稅專用發(fā)票的增值稅一般納稅人和納入自行開具增值稅專用發(fā)票范圍的增值稅小規(guī)模納稅人,在完成票種核定后,還需辦理增值稅專用發(fā)票(增值稅稅控系統(tǒng))最高開票限額審批事項。2020年2月1日起,增值稅小規(guī)模納稅人(其他個人除外)發(fā)生增值稅應稅行為,需要開具增值稅專用發(fā)票的,可以自愿使用增值稅發(fā)票管理系統(tǒng)自行開具。

6.?納入自行開具增值稅專用發(fā)票范圍的小規(guī)模納稅人發(fā)生增值稅應稅行為,需要開具增值稅專用發(fā)票的,可以自愿使用增值稅發(fā)票管理系統(tǒng)自行開具。

7.?納稅信用A級的納稅人可一次領取不超過3個月的增值稅發(fā)票用量,納稅信用B級的納稅人可一次領取不超過2個月的增值稅發(fā)票用量。以上兩類納稅人生產(chǎn)經(jīng)營情況發(fā)生變化,需要調(diào)整增值稅發(fā)票用量,手續(xù)齊全的,按照規(guī)定即時辦理。

8.?符合《國家稅務總局關于新辦納稅人首次申領增值稅發(fā)票有關事項的公告》(國家稅務總局公告2018年第29號)中規(guī)定的新辦納稅人首次申領增值稅發(fā)票條件的,主管稅務機關應當自受理申請之日起2個工作日內(nèi)辦結。

新辦納稅人首次申領增值稅發(fā)票主要包括發(fā)票票種核定、增值稅專用發(fā)票(增值稅稅控系統(tǒng))最高開票限額審批、增值稅稅控系統(tǒng)專用設備初始發(fā)行、發(fā)票領用等涉稅事項。

自2018年8月1日起,首次申領增值稅發(fā)票的新辦納稅人辦理發(fā)票票種核定,增值稅專用發(fā)票最高開票限額不超過10萬元,每月最高領用數(shù)量不超過25份;增值稅普通發(fā)票最高開票限額不超過10萬元,每月最高領用數(shù)量不超過50份。各省稅務機關可以在此范圍內(nèi)結合納稅人稅收風險程度,自行確定新辦納稅人首次申領增值稅發(fā)票票種核定標準。

9.增值稅電子普通發(fā)票的開票方和受票方需要紙質(zhì)發(fā)票的,可以自行打印增值稅電子普通發(fā)票的版式文件,其法律效力、基本用途、基本使用規(guī)定等與稅務機關監(jiān)制的增值稅普通發(fā)票相同。

增值稅電子普通發(fā)票的發(fā)票代碼為12位,編碼規(guī)則:第1位為0,第2—5位代表省、自治區(qū)、直轄市和計劃單列市,第6—7位代表年度,第8—10位代表批次,第11—12位代表票種(11代表增值稅電子普通發(fā)票)。發(fā)票號碼為8位,按年度、分批次編制。

電子發(fā)票的號段,由稅務后臺征管系統(tǒng)同步至增值稅電子發(fā)票系統(tǒng),通過增值稅電子發(fā)票系統(tǒng)賦予納稅人。

10.納稅人領用電子發(fā)票時需使用電子發(fā)票服務平臺。電子發(fā)票服務平臺應提供電子發(fā)票版式文件的生成、打印查詢和交付等服務。自建和第三方建設的電子發(fā)票服務平臺應報稅務機關備案。

11.按照《國家稅務總局關于小規(guī)模納稅人免征增值稅政策有關征管問題的公告》(國家稅務總局公告2019年第4號)規(guī)定,小規(guī)模納稅人月銷售額超過10萬元的,使用增值稅發(fā)票管理系統(tǒng)開具增值稅普通發(fā)票、機動車銷售統(tǒng)一發(fā)票、增值稅電子普通發(fā)票。

12.對于實行納稅輔導期管理的增值稅一般納稅人,領用增值稅專用發(fā)票實行按次限量控制,可以根據(jù)納稅人的經(jīng)營情況核定每次專用發(fā)票的供應數(shù)量,但每次發(fā)放專用發(fā)票數(shù)量不得超過25份。

對納稅信用評價為D級的納稅人,增值稅專用發(fā)票領用按輔導期一般納稅人政策辦理,普通發(fā)票的領用實行交(驗)舊供新、嚴格限量供應。

13.臨時到本省、自治區(qū)、直轄市以外從事經(jīng)營活動的單位或者個人,憑所在地稅務機關的證明,向經(jīng)營地稅務機關領用經(jīng)營地的發(fā)票。

稅務機關對外省、自治區(qū)、直轄市來本轄區(qū)從事臨時經(jīng)營活動的單位和個人領用發(fā)票的,可以要求其提供保證人或者根據(jù)所領用發(fā)票的票面限額以及數(shù)量交納不超過1萬元的保證金,并限期繳銷發(fā)票。按期繳銷發(fā)票后,解除保證人的擔保義務或者退還保證金。

提供保證人或者交納保證金的具體范圍由省稅務機關規(guī)定。

14.稅務機關向需使用增值稅稅控系統(tǒng)的每一位納稅人發(fā)放《增值稅稅控系統(tǒng)安裝使用告知書》(以下簡稱《使用告知書》),告知納稅人有關政策規(guī)定和享有的權利。服務單位憑《使用告知書》向納稅人銷售專用設備,提供售后服務,嚴禁向未持有《使用告知書》的納稅人發(fā)售專用設備。

15.納稅人提供的各項資料為復印件的,均須注明“與原件一致”并簽章。

【設定依據(jù)】

1.《中華人民共和國發(fā)票管理辦法》(中華人民共和國國務院令第587號)第十五條:“需要領購發(fā)票的單位和個人,應當持稅務登記證件、經(jīng)辦人身份證明、按照國務院稅務主管部門規(guī)定式樣制作的發(fā)票專用章的印模,向主管稅務機關辦理發(fā)票領購手續(xù)。主管稅務機關根據(jù)領購單位和個人的經(jīng)營范圍和規(guī)模,確認領購發(fā)票的種類、數(shù)量以及領購方式,在5個工作日內(nèi)發(fā)給發(fā)票領購簿。

>

>